La TICGN est en passe de faire la une de l’actualité et créer des débats dans les prochaines années. En effet, cette taxe sur le gaz naturel doit servir de pilier au gouvernement français. L’objectif est d’utiliser le montant de la TICGN pour développer la production d’énergies renouvelables, notamment le gaz vert. Pourtant, la situation économique actuelle et les doutes liés à la crise sanitaire ne semblent pas de bonnes conditions pour une hausse des taxes.

Dans cet article, nous allons nous concentrer sur l’origine de cette taxe, sa méthode de calcul et son utilité. Puis nous allons analyser son évolution depuis 2014 et visualiser ses perspectives sur les 5 prochaines années. Nous verrons également les solutions autres que l’exonération et les remboursements pour éviter cette hausse. En effet, ces deux solutions répondent à des utilisations précises du gaz naturel. Vous aurez ainsi toutes les clés pour préparer votre entreprise à ce changement fiscal sur votre facture.

Vous êtes prêts ? Alors accrochez votre ceinture et partons à la découverte de l’origine de la TICGN.

Qu’est-ce que la TICGN ?

La Taxe Intérieure de consommation de Gaz Naturel (TICGN) est une taxe créée par la loi de finances de 1986. Cette taxe est régie par le code des douanes. Elle s’applique à tous les consommateurs ayant une utilisation du gaz en tant que combustible. Elle ne concerne pas l’utilisation du gaz naturel entrant dans le champ de la TICPE.

Au 1er janvier 2017, deux taxes ont été introduites dans le montant de la TICGN. Il s’agit de :

- La contribution au tarif spécial de solidarité gaz (CTSSG) ;

- La contribution au service public du gaz (CSPG).

Le regroupement de ces taxes sous la même entité est comparable aux Taxes sur la consommation finale d’électricité, comprenant la CSPE, la TCFE et la TDCFE.

Cette taxe est collectée par les fournisseurs de gaz pour être ensuite reversée à la douane française. Elle est l’une des trois principales taxes inscrites sur la facture de gaz, en compagnie de la Contribution tarifaire d’acheminement (CTA) et de la TVA.

Comment calculer le montant de la TICGN pour mon entreprise ?

Le montant de la TICGN est simple à calculer pour votre entreprise. Il vous suffit de prendre le taux actuel, soit 8,43 € en 2021. Ce taux doit être multiplié ensuite par la quantité de gaz naturel en mégawatt consommé durant l’année.

Quelle est l’utilité de la TICGN ?

La TICGN est une des taxes énergétiques finançant :

- Le développement des énergies renouvelables, et notamment le gaz vert ;

- Des aides pour faciliter l’accès à l’énergie à destination des foyers les plus précaires ;

- Une partie du budget du médiateur de l’énergie.

Dès son origine, cette taxe a eu comme motivation première la préservation de l’environnement. Au départ, la TICGN devait limiter la demande en gaz émise par les foyers et entreprises françaises, le tout pour limiter les rejets de CO2 liés à cette consommation.

Quelle est l’évolution de la TICGN depuis 2014 ?

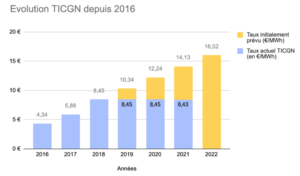

Avec la nécessité d’agir pour l’environnement, l’Etat, en 2014, a défini un calendrier pour augmenter progressivement la TICGN. Ces augmentations devaient contribuer à financer le développement des moyens de production verts, et mettre en avant des énergies moins carbonées, comme le biogaz.

Pourtant, on constate que ces évolutions ont été gelées en 2018. En cause, les différents mouvements sociaux qui se sont succédé en France. Ainsi, depuis maintenant 3 ans, le niveau de cette taxe est stable, alors qu’il aurait dû atteindre en 2021 14,13€/MWh consommé.

Ce gel de la TICGN est à contre-courant avec les motivations originelles de sauvegarde de l’environnement. Cette ambiguïté fiscale ne devrait pas durer. En effet, sa condamnation pour “carence fautive” dans la lutte contre le réchauffement climatique devrait le pousser à augmenter de nouveau cette taxe d’ici les prochaines années.

Cette sanction intervient après que l’Etat, au 1er Janvier 2021, ait décidé de retirer l’avantage fiscal du biogaz par rapport au gaz fossile. Les consommateurs de biogaz, ou gaz vert, étaient exonérés automatiquement de cette taxe. Pourtant, cette exonération rendait plus attractive cette source énergétique. Dorénavant, ces consommateurs doivent payer 8,43€/MWh de biogaz consommé. Une décision étonnante qui pose question sur les intentions gouvernementales dans les années à venir.

Quelles évolutions de la taxe sont à prévoir pour les prochaines années ?

La TICGN va être l’une des principales causes de l’augmentation de votre facture de gaz naturel dans les prochaines années, au regard des enjeux environnementaux. La principale question à se poser est de savoir la date de cette hausse. Actuellement, les climats social et sanitaire ne permettent pas d’influer sur les taxes, au vu de la délicatesse de la situation économique.

D’ailleurs, le rapporteur du parlement en lien avec ce dossier va dans ce sens, et propose un report des évolutions fiscales énergétiques. Selon lui, elles ont été prises avant la crise sanitaire, et doivent être revues. De plus, les élections de 2022 approchent à grand pas et une augmentation serait une erreur stratégique en termes d’image pour le gouvernement de Macron.

Néanmoins, une fois la reprise de l’activité économique et les élections passées, il est probable que cette taxe reprenne sa trajectoire haussière dans des proportions importantes, début 2023. En effet, la sanction prise par le tribunal administratif de Paris met l’État dans une situation délicate. Le gouvernement doit gérer un dilemme entre :

- Ménager la population et les entreprises suite à cette crise sanitaire ;

- Agir vite en faveur du réchauffement climatique, pour répondre à sa condamnation.

Ainsi, d’ici 2023, la TICGN peut donc rapidement atteindre 16,02€/MWh, seuil initialement prévu pour 2020. Cela représente une hausse de 100% du taux appliqué en seulement 2 ans.

Quelles solutions pour votre entreprise ?

Cette évolution à venir de la TICGN peut être anticipée, notamment au travers d’une optimisation de votre consommation énergétique. En effet, les taux réduits, des exonérations ou des exemptions de la TICGN, concernent peu d’entreprises. Il faut avoir une utilisation de gaz très particulière, ou des volumes de consommation très importants. Parmi ces cas d’exonération, on peut lister les usages du gaz :

- Autre que la combustion ;

- Quelques procédés métallurgiques ;

- Pour élaborer des produits énergétiques et produire de l’électricité ;

- L’extraction du gaz et sa production.

Comme la CSPE ou les TCFE, la TICGN est en lien direct avec la quantité de gaz que vous consommez. Ainsi, si vous réduisez la part d’énergie consommée sur votre facture, vous allez pouvoir réduire le montant de taxes à régler.

De nombreuses aides gouvernementales existent pour vous accompagner dans le financement et/ou le remboursement de travaux d’économies d’énergie. On peut citer notamment les Certificats d’Economie d’Energie (CEE), outil de plus en plus mis en avant par les fournisseurs pour accompagner les consommateurs d’énergie.